Волшебного средства, которое поможет избавиться от долгов, не существует. Так или иначе, придется возвращать взятые взаймы деньги, главный вопрос в том, чем человек готов расплачиваться: имуществом, временем, нервами или работой. Рассмотрим все варианты, как законно списать кредиты.

Рефинансирование долга

Суть рефинансирования состоит в том, чтобы взять новый кредит для погашения старого. Соответственно, новый займ должен браться на более выгодных условиях. Этот вариант подойдет заемщику с хорошей кредитной историей, у которого накопились задолженности в нескольких кредитных организациях. Проще погашать один общий новый кредит, чтобы не запутаться. Для этого необходимо промониторить кредитные предложения, выбрать подходящие и после этого посчитать, будет ли выгодно рефинансирование с учетом предложенной банком ставки.

Недостаток такого способа избавления от долговых обязательств – далеко не каждый банк готов пойти на рефинансирование собственных займов. Поэтому придется заниматься поиском выгодных предложений в других кредитных организациях, а это затратно по времени и ресурсам.

Большинство банков считает, что рефинансирование – это усиление финансовой нагрузки на должника, а в кредитную историю рефинансирование заносится как обыкновенный заем. Поэтому нередки ситуации, когда заемщику отказывают при оформлении нового кредита по причине, что долгов и так уже много. К тому же отказы мотивируют тем, что на погашение финансовых обязательств уходит больше половины дохода должника. А если суммарная величина выплат по займам (потребительским кредитам, автокредитам, ипотеке и др.) будет превышать 50% заработка человека, то банк вероятнее всего ответит отказом.

Реструктуризация долга

Данная процедура – это изменение условий выплат кредита. Новые договоренности утверждает сотрудник банка вместе с должником. Как правило, основное требование заемщика – снижение ежемесячного платежа, поскольку даже в затруднительном финансовом положении можно соблюдать обязательства, погашая заем в срок небольшими платежами. Для оформления новых условий требуется предъявить банку доказательства финансовой несостоятельности: справки, выписки и др.

Логично, что банк не согласен идти на такие условия без выгоды для себя, поэтому взамен выдвигаются встречные условия, к примеру, продление срока выплат. То есть, выплаты будут меньше по размеру, но количество платежей увеличится. А исходя из того, что проценты будут начислены на общее время оплаты кредита, то конечная сумма долга возрастет.

Реструктуризация будет выгодна плательщику, у которого наступили временные финансовые трудности, если до этого он исправно платил и может доказать это хорошей кредитной историей.

Алгоритм действий должника следующий:

- Обратиться в банк с прошением провести реструктуризацию долга. Важно сделать это еще до того, как будет просрочен очередной платеж. Таким образом можно убедить специалиста банка, что заемщик не собирается прятаться, а наоборот трезво оценивает финансовые возможности и сложившуюся ситуацию.

- Собрать документальное подтверждение возникших финансовых проблем.

- Прийти к решению, которое удовлетворит обе стороны – банк и заемщика.

Недостаток такого метода – долг постоянно возрастает. Однако взамен у должника появляется возможность однажды выплатить кредит, пусть и с непредвиденными переплатами.

Списание в связи с истечением срока давности

Еще один способ, как законно списать кредиты – использовать «лазейку» в законодательной базе. Если судебный иск от банка-заимодателя подан слишком поздно и у долга истек срок давности (3 года), то в соответствии с законом, долг считается списанным. Поэтому если иск в суд подан, к примеру, через 4 года и более, то можно ходатайствовать о запрете на взыскание долга.

В этом способе избавления от задолженностей есть важные нюансы:

- должнику следует исключить общение с сотрудниками банка и в это же время не делать ни одного взноса;

- сотрудники банка начинают вести работу с проблемными заемщиками уже через 30 дней после просрочки платежа, а иск в суд подается через 90 дней;

- срок давности отсчитывается со дня последнего действия по кредиту, то есть, если должник пытается что-то делать с кредитными обязательствами, то срок давности возобновляется.

Однако не только должникам известно об истечении срока давности, банки также это знают и подают иски заранее. Часто долг передается коллекторам и уже они занимаются взысканием. Прятаться от их методов гораздо тяжелее, чем от сотрудников кредитных организаций, к тому же после судебных разбирательств кредитная история будет подпорчена, что не позволит в будущем взять новый заем.

Госпрограмма по списанию задолженностей

Программа предназначена для граждан, которые приобрели квартиры в ипотеку, и теперь не имеют финансовой возможности погашать ее. Можно списать сумму 600 000 рублей.

Чтобы принять участие в программе, необходимо зайти на сайт госпрограммы и проверить, попадает ли должник под условия списания. Далее нужно собрать пакет документов и подать их вместе с заявлением. У программы много ограничений, к тому же она не освобождает от кредитных обязательств и платежей по другим займам – человеку нужно будет ежемесячно вносить платежи, погашать страховку и др.

Банкротство

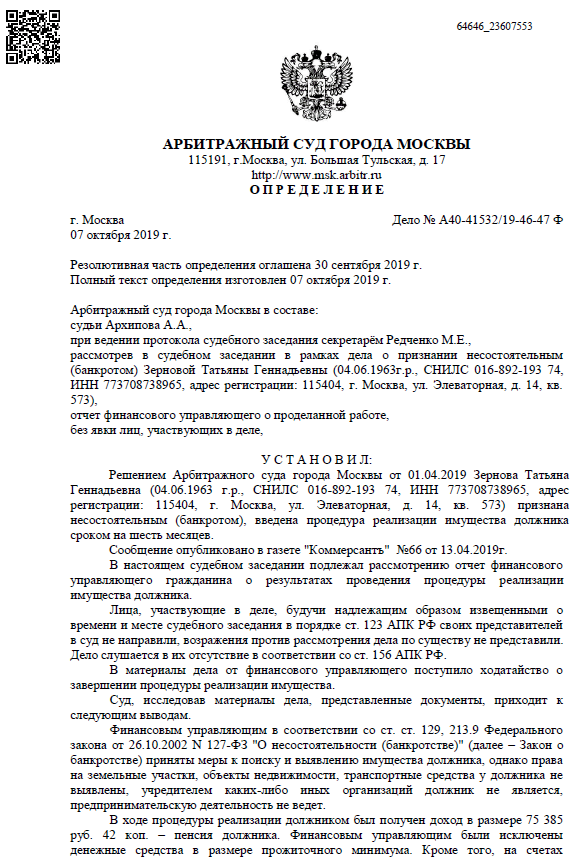

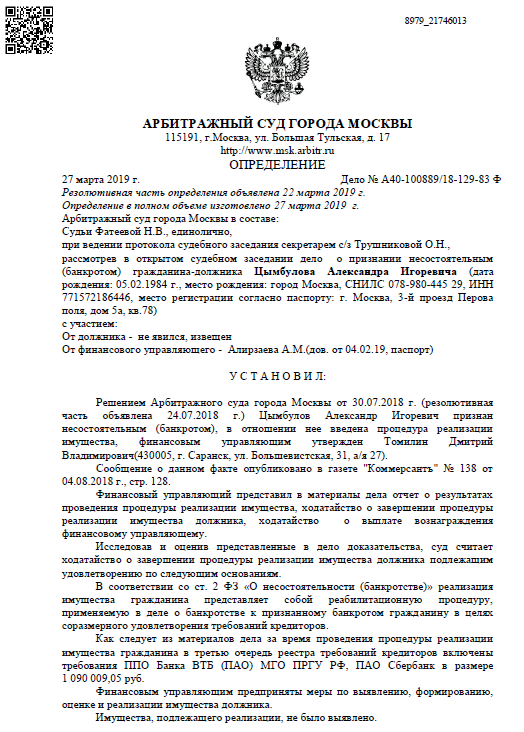

Это законная процедура, при которой человек официально через суд доказывает финансовую несостоятельность. После вынесения решения суда о признании должника банкротом имущество человека реализуют на аукционе, а вырученные деньги пойдут на погашение долга. Независимо от того, хватит ли средств от продажи имущества на погашение долга или нет, с заемщика будут сняты обязательства по кредитам.

Условия, при которых можно инициировать процедуру банкротства: просрочки по платежам больше 90 дней, размер долга превышает 500 тыс. рублей. Пакет документов для предоставления в суд включает 20 пунктов, но в каждом случае он будет индивидуален. В целом, процедура признания несостоятельности сложная и трудоемкая, к тому же занимает много времени.

Недостатки судебного банкротства – это затратность по времени и финансам, поскольку оплачивается государственная пошлина и вознаграждение арбитражному управляющему. Поскольку все имущество кроме личных вещей и единственного жилья будет распродано, судебное банкротство выгодно для тех должников, у которых либо ничего нет, либо уже все продано ранее.

С другой стороны, после официального признания банкротства с человека снимаются все долговые обязательства, а кредитные организации, банки или коллекторские агентства больше не вправе требовать возврата займа или процентов по нему. У должника есть возможность начать заново строить карьеру, а ограничения, накладываемые на банкрота, будут сняты уже через несколько лет.

инструкцию

обработку своих персональных данных

Ссылки на источники:

При подготовке данного материала эксперт использовал следующие источники:

1. Федеральный закон «О несостоятельности (банкротстве)» от 27.10.2002 ред. от 02.07.2021 N 127-ФЗ (pravo.gov.ru)

2. Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 03.07.2016 N 230-ФЗ ред. от 20.07.2020 N 215-ФЗ (consultant.ru)

3. Федеральный закон «О потребительском кредите (займе)» от 13.12.2013 ред. от 02.07.2021 № 353-ФЗ (cbr.ru)

Комментарии